国信证券近日发布电力设备新能源2026年度投资策略:2026年国内风电新增装机有望保持10%-20%增长,订单饱和价格具有良好支撑。主机盈利逐季提高,出口放量提振业绩,国内外呈现景气共振态势。零部件在2026年有望实现“量增价稳”,长期成长性值得期待。

以下为研究报告摘要:

核心观点

出海与AIDC是2026年重点方向。2025年以来国内电力设备龙头企业持续形成海外区域市场和创新产品的突破。根据北美主要云厂和英伟达计划,2026年800V HVDC预计是送样窗口期,国内外主要HVDC和SST企业800V产品预计持续迭代优化。建议关注【四方股份】、【金盘科技】、【思源电气】、【麦格米特】、【中恒电气】、【许继电气】等。

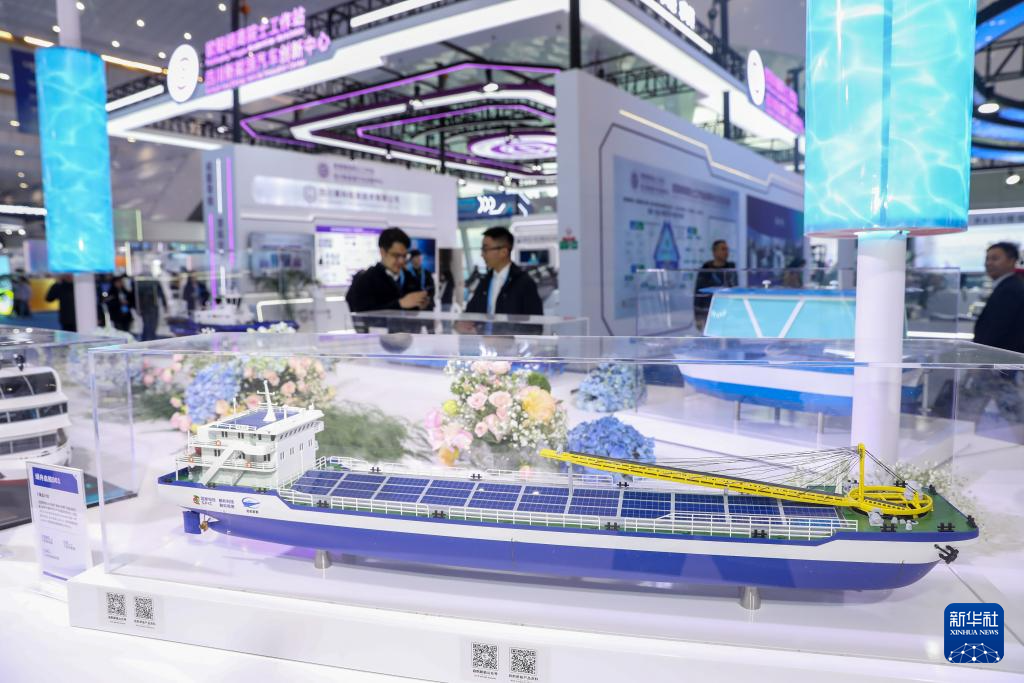

风电主机厂盈利能力修复,出口贡献业绩增长。2026年国内风电新增装机有望保持10%-20%增长,订单饱和价格具有良好支撑。主机盈利逐季提高,出口放量提振业绩,国内外呈现景气共振态势。零部件在2026年有望实现“量增价稳”,长期成长性值得期待。在海风装机、招标同比显著增长背景下,海缆和管桩环节企业有望迎来订单和业绩共振。重点关注主机、零部件和海风龙头企业,包括【金风科技】、【三一重能】、【时代新材】、【大金重工】、【东方电缆】、【海力风电】。

锂电产业链价格下行趋势有望反转,固态电池产业化提速。锂电产业链经

历几年下行期后,2026年多数产品盈利有望显著回暖。新技术方面,钢壳电池、硅负极、储能大电芯均有望在2026年实现批量供应;固态电池技术产业化处于加速阶段,有望在2026年实现产线规模扩大以及装车测试增加,为2027-2030年的批量化应用奠定基础。建议关注【宁德时代】、【亿纬锂能】、【中创新航】、【珠海冠宇】、【天赐材料】、【恩捷股份】、【当升科技】、【厦钨新能】。

电气化转型跨越式发展促进全球储能爆发。国内市场化需求驱动储能订单呈现爆发式增长;美国数据中心等负荷引起的电力供应短缺推动美国大储装机需求提升;欧洲电网不稳定情况和现货峰谷价差拉大均带动推动储能需求。建议关注【宁德时代】、【亿纬锂能】、【阳光电源】、【德业股份】。

光伏供给侧调整持续,无银化浆料、钙钛矿等新技术值得关注。在“反内卷”政策推动下供需改善推动盈利筑底,硅料盈利率先修复。新技术方面,少银化/无银化浆料成为光伏降本突破口,2026年无银化产品或将步入量产前夕,钙钛矿叠层技术逐步市场化。光伏企业逐步向半导体领域拓展。重点关注【协鑫科技】、【新特能源】、【通威股份】、【聚和材料】。

投资建议:1)关注新技术投资机会,例如固态电池(厦钨新能)、低空飞行器电机(卧龙电驱)、柔性换流阀(许继电气)、虚拟电厂等;2)海外拓展与龙头集中后业绩改善弹性,例如锂电池和正负极材料(宁德时代、湖南裕能)、风机及零部件(金风科技、时代新材、金雷股份);3)布局绿电替代的长期受益环节:一二次配电设备(平高电气、东方电气)、充电桩运营(特锐德)。

风险提示:政策变动风险;原材料价格大幅波动;电动车产销不及预期;AI投资力度不及预期。(国信证券 王蔚祺,李恒源,王晓声,徐文辉,李全,袁阳)